แค่ 9 เดือนแรกของปี 2562 ที่ภาคธุรกิจที่อยู่อาศัยต้องอยู่กับ LTV-loan to value มาตรการแบงก์ชาติบังคับเพิ่มเงินดาวน์ 20% ในการขอสินเชื่อซื้อบ้าน-คอนโดมิเนียมหลังที่ 2 เป็นต้นไป

เริ่มบังคับใช้วันที่ 1 เมษายน 2562 แต่มีผลกระทบรุนแรงถึงขนาดเป็นตัวการสอยยอดพรีเซลเต็มปี (มกราคม-ธันวาคม 2562) ให้ร่วงผล็อยทั้งตลาด

อย่างไรก็ตาม เมื่อเจาะไส้ในให้ดี ๆ ผลประกอบการหลักหรือรายได้องค์กรมหาชน 22 ราย ลดลงเพียง -2% ส่วนกำไรก็ลดลง -1%

ล่าสุด ณ วันที่ 2 มีนาคม 2563 บริษัทมหาชนในตลาดหลักทรัพย์ฯ หมวดอสังหาริมทรัพย์ที่ส่งรายงานงบการเงินคนสุดท้าย ไม่ใช่ใครที่ไหน “บมจ.แสนสิริ” ส่งรายงาน 8 โมงเช้า จากนั้นเปิดสำนักงานหน้าตาดีแห่งใหม่ริมทางด่วนเปิดแถลงข่าวรอบสื่อมวลชน

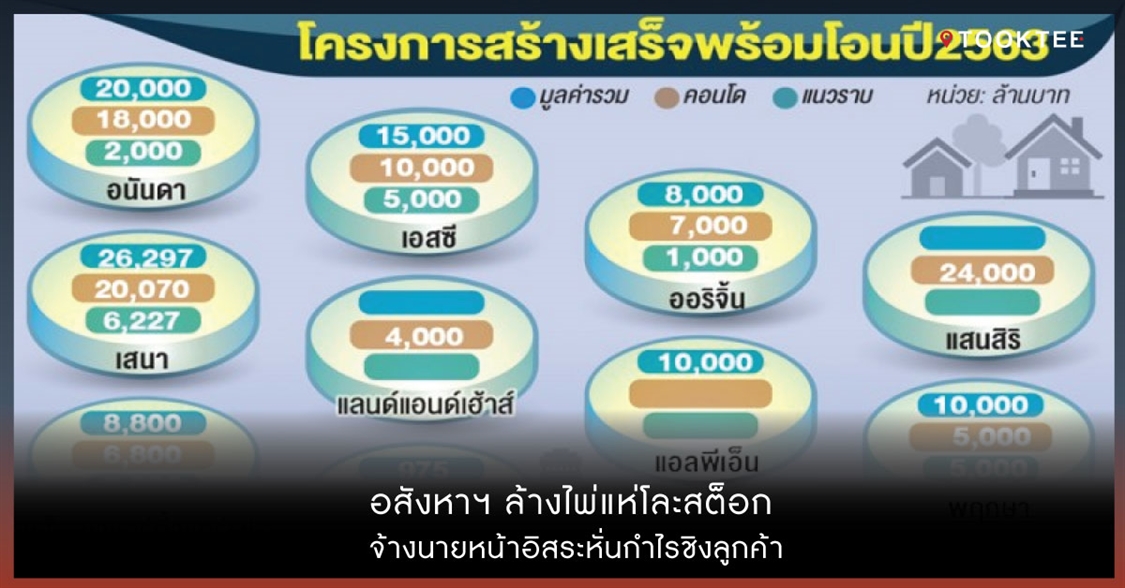

สำหรับรายละเอียด 22 บริษัท ได้แก่ บมจ.พฤกษา เรียลเอสเตท, บมจ.แลนด์ แอนด์ เฮ้าส์, บมจ.แสนสิริ, บมจ.เอพี (ไทยแลนด์), บมจ.ศุภาลัย, บมจ.พร็อพเพอร์ตี้ เพอร์เฟค, บมจ.เอสซี แอสเสท คอร์ปอเรชัน บมจ.แผ่นดินทอง พร็อพเพอร์ตี้ ดีเวลลอปเม้นท์, บมจ.โนเบิล ดีเวลลอปเม้นท์

บมจ.ออริจิ้น พร็อพเพอร์ตี้, บมจ.สิงห์ เอสเตท, บมจ.ควอลิตี้เฮ้าส์, บมจ.แอล.พี.เอ็น. ดีเวลลอปเม้นท์, บมจ.อนันดา ดีเวลลอปเม้นท์, บมจ.เสนา ดีเวลลอปเม้นท์, บมจ.ลลิล พร็อพเพอร์ตี้, บมจ.มั่นคงเคหะการ, บมจ.ไรมอนแลนด์, บมจ.อารียา พร็อพเพอร์ตี้, บมจ.ออลอินสไปร์, บมจ.จีแลนด์ และบมจ.ปริญสิริ

เมื่อย้อนกลับมาดูในภาพรวมทั้ง 22 บริษัท พบว่า รายได้ในปี 2561 รวมกัน 308,320 ล้านบาท ปี 2562 อยู่ที่ 302,367 ล้านบาท ลดลงเล็กน้อย 5,953 ล้านบาท

ในด้านกำไรภาพรวมอยู่ที่ 48,452 ล้านบาทในปี 2561 ลดลงหลักร้อยล้านบาทในปี 2562 เหลือ 47,515 ล้านบาท

จะเห็นภาพรวม 22 บริษัทมหาชนรายได้ลดลงเล็กน้อย กำไรลดลงเล็กน้อย

คำถามคือภาพรวม 10 อันดับแรกปี 2562 สอดคล้องกับภาพรวมของ 22 บริษัทหรือไม่ ท่ามกลางวิกฤตเศรษฐกิจสารพัดอย่าง ศึกนอกมีทั้งปัญหาเทรดวอร์ระหว่างสหรัฐ-จีน ศึกในมีเรื่องเสถียรภาพการเมือง การเบิกจ่ายงบประมาณแผ่นดินล่าช้า ไปจนถึงภาวะเศรษฐกิจตกต่ำต่อเนื่อง

กลับพบว่าในฝั่งรายได้ ภาพรวมท็อป 10 บริษัทอสังหาฯมหาชนมีรายได้รวมกัน ลดลง -1% โดยปี 2561 มีรายได้รวมกัน 234,226 ล้านบาท ลดเหลือ 231,823 ล้านบาทในปี 2562

แต่ฝั่งกำไรกลับเพิ่มขึ้น โดยท็อป 10 มหาชนโชว์ตัวเลขกำไรรวมกันเติบโต 2% จาก 36,735 ล้านบาทในปี 2561 เพิ่มเป็น 37,641 ล้านบาทในปี 2562

ทั้งนี้ทั้งนั้น รายได้รวมของ 10 บริษัทแรก คิดเป็นสัดส่วน 75.96% ในปี 2561 เทียบกับรายได้รวมของ 22 บริษัท และเพิ่มเป็นสัดส่วน 76.67% ในปี 2562

ส่วนกำไรยิ่งน่าสนใจ เพราะท็อป 10 มีสัดส่วนรวมกัน 75.82% ในปี 2561 แต่กลายเป็นว่าปี 2562 สัดส่วนกำไรกลับเพิ่มเป็น 79.22%

นาทีนี้จุดโฟกัสน่าจะอยู่ที่แผนธุรกิจปี 2563 เพราะแค่เริ่มต้นปีก็มีวิกฤตใหม่ ๆ เกินคาดเดาเกิดขึ้น

ประเมินปัจจัยลบจากศึกนอก เรื่องแรกอยู่แป๊บเดียวจาก “ว่าที่” ชนวนสงครามโลกครั้งที่ 3 ระหว่างสหรัฐ-อิหร่าน ปะทุเร็วแต่ก็จบเร็ว อีกเรื่องมีทีท่าจะอยู่ยาวนานกว่าที่คิดจากภัยโรคระบาด “โควิด-19” ที่กลายเป็นภัยคุกคามต่อการทำธุรกิจไปทั่วโลก

ขณะที่ศึกใน ปีนี้มาตรการ LTV ยังเป็นปัจจัยค้ำถ่วงหลัก ถึงแม้ทางแบงก์ชาติได้ผ่อนปรนกฎเกณฑ์บางข้อไปบ้างแล้ว, ภาวะหนี้ครัวเรือนระดับสูง, กำลังซื้อชะลอตัวหนักหน่วง

ภาพที่ออกมา สำนักวิจัยหลายสำนักประเมินไว้ว่า ภาพการชะลอตัวของตลาดที่อยู่อาศัย หากยึดปี 2561 เป็นตัวตั้ง เพราะเป็นปีที่มีภาวะบูมอย่างเห็นได้ชัด ปี 2562 เริ่มชะลอตัวในด้านยอดขายใหม่ หรือยอดพรีเซล

ในขณะที่ปี 2563 ก่อนหน้าจะมีโควิด-19 เทรนด์ธุรกิจก็เป็นภาพชะลอตัวต่อเนื่องอยู่แล้ว เมื่อมีโรคระบาดที่เขย่าขวัญและกำลังซื้อจนกระเจิง ทำให้คาดหมายว่าภาพการชะลอตัวอาจต่อเนื่องตั้งแต่ปี 2563-2564

ประเด็นคือบิ๊กแบรนด์อสังหาฯ ส่วนใหญ่พูดสอดคล้องกันว่าปีนี้ผ่อนคันเร่งการลงทุนจากสาเหตุกำลังซื้ออ่อนแรงทั้งลูกค้าไทยและต่างชาติ

แต่ถ้ามีสัญญาณเศรษฐกิจฟื้นตัวอย่างรวดเร็วเกิดขึ้นเมื่อไหร่ แทบทุกค่ายพร้อมเหยียบคันเร่งการลงทุนเช่นเดียวกัน

1.สุพัตรา เป้าเปี่ยมทรัพย์ ประธานเจ้าหน้าที่บริหาร บริษัท พฤกษา เรียลเอสเตท จำกัด (มหาชน)

ปี 2562 เปิดตัวใหม่รวม 36 โครงการ มูลค่า 41,170 ล้านบาท มีรายได้ 39,885 ล้านบาท ลดลง -11% จากปี 2561 ที่ได้ 44,901 ล้านบาท และทำยอดขายได้ 35,601 ล้านบาท ลดลง -30% เมื่อเทียบกับยอดขาย 51,101 ล้านบาทของปี 2561 กำไรสุทธิอยู่ที่ 5,359 ล้านบาท ลดลงเล็กน้อยจากปีก่อนที่ได้ 6,022 ล้านบาท

ยอดรอรับรู้รายได้ (backlog) 29,000 ล้านบาท ทยอยโอนในปีนี้ 10,900 ล้านบาท แบ่งเป็นแนวสูง 8,100 ล้านบาท และแนวราบ 2,800 ล้านบาท มองว่าแนวราบไม่น่าเป็นห่วงนัก เพราะเป็นสินค้าที่มีรอบซื้อ-โอนระยะสั้น เชื่อว่าจะสามารถปล่อยสินค้าหมดโดยใช้เวลาไม่นาน

สุพัตรา เป้าเปี่ยมทรัพย์

ปัจจุบันมีสต๊อก 7,739 ยูนิต มูลค่า 25,100 ล้านบาท แบ่งเป็นแนวสูง 9,100 ล้านบาท แนวราบ 16,000 ล้านบาท ส่วนมูลค่าที่ยังไม่เปิดขายอยู่ที่ 104,700 ล้านบาท เป็นแนวสูง 24,700 ล้านบาท และแนวราบ 80,000 ล้านบาท

แผนธุรกิจปี 2563 เตรียมเปิดตัวใหม่ 30 โครงการ มูลค่า 36,000 ล้านบาท ลดลงจากปีก่อน 5,170 ล้านบาท เน้นแนวราบเป็นทาวน์เฮาส์ 18 โครงการ มูลค่า 15,600 ล้านบาท และบ้านเดี่ยว 6 โครงการ มูลค่า 6,400 ล้านบาท

ขณะที่แนวสูงเปิด 6 โครงการ มูลค่า 14,000 ล้านบาท ทยอยเปิดในครึ่งปีหลัง 18 โครงการ โดยจะรอดูสถานการณ์และเตรียมปรับแผนทุกไตรมาส ตั้งเป้ายอดขาย 38,000 ล้านบาท เป้ารายได้ 40,000 ล้านบาท

กลยุทธ์แข่งขันปีนี้ พฤกษาตั้งใจรักษาฐานที่พักอาศัยแนวราบราคาต่ำกว่า 3 ล้านบาทให้แข็งแกร่ง โดยเฉพาะทาวน์เฮาส์ที่มีสัดส่วนยอดขาย 45% ถือเป็นเซ็กเมนต์หลัก

ขณะเดียวกันรุกคืบขยายเซ็กเมนต์บ้านเดี่ยวและทาวน์เฮาส์ราคา 5-15 ล้านบาท เพราะต้องการลดความเสี่ยงจากการกู้สินเชื่อไม่ผ่านของลูกค้า

สินค้าคอนโดฯเน้นระบายสต๊อกที่มีอยู่ 7,739 ยูนิต รวมถึงมีโครงการสร้างเสร็จปลายปี 2562 จำนวน 2-3 โครงการที่ยังโอนไม่หมด

นอกจากนี้วางงบฯ 2,000 ล้านบาท ซื้อที่ดิน 5 แปลง เพื่อพัฒนาคอนโดฯ ควบคุมการก่อสร้างด้วยการใช้ผู้รับเหมารายใหญ่ที่น่าเชื่อถือเพื่อลดค่าใช้จ่ายจากการซ่อมแซมงาน และจะเข้มงวดการอนุมัติการก่อสร้างตึกสูงเพื่อบริหารค่าใช้จ่าย

ปีนี้ไม่ง่าย รู้ว่ายากตั้งแต่ต้น เราเตรียมใจมาแล้วและต้องหาวิธีคิด เพราะเค้กไม่ได้ใหญ่ขึ้น แต่จะทำอย่างไรให้แบ่งมาได้มากที่สุด

2.วิทการ จันทวิมล รองกรรมการผู้อำนวยการ สายงานกลยุทธ์องค์กรและการสร้างสรรค์ บริษัท เอพี (ไทยแลนด์) จำกัด (มหาชน)

แผนลงทุนปี 2563 วางแผนเปิดตัวใหม่ 37 โครงการ มูลค่ารวม 47,150 ล้านบาท แบ่งเป็นสินค้าแนวราบ 33 โครงการ 35,050 ล้านบาท คอนโดมิเนียม 4 โครงการ 12,100 ล้านบาท

ตั้งเป้ายอดขาย 33,500 ล้านบาท เติบโตเล็กน้อย 3% ในขณะที่เป้ารับรู้รายได้ 40,550 ล้าน เติบโต 25%

วิทการ จันทวิมล

มีโครงการร่วมทุนมูลค่ารวม 40,550 ล้านบาท มีแบ็กล็อก (ยอดขายรอโอน) 51,987 ล้านบาท แบ่งเป็นแนวราบ 8,387 ล้านบาท คาดว่ารับรู้รายได้ทั้งหมดในปีนี้ กับแนวสูง 43,601 ล้านบาท และมีแผนทดลองตลาดสินค้าแนวราบในต่างจังหวัดที่นครศรีธรรมราช ภายในครึ่งปีหลัง 2563

2563 เป็นปีทองสินค้าแนวราบ โดยยอดขาย 2 เดือนแรก (มกราคม-กุมภาพันธ์) มียอดขายใหม่ 4,000 กว่าล้าน เป็นยอดขายคอนโดฯเพียง 700 กว่าล้านบาท โดยไม่ได้เปิดโครงการใหม่ จึงเป็นการระบายสต๊อกเก่า

ในขณะที่เป็นยอดขายสินค้าแนวราบ 3,000 กว่าล้านบาท เฉลี่ยแนวราบขายสัปดาห์ละ 300 กว่าล้านบาท ในขณะที่สาเหตุที่พอร์ตแนวราบเบ่งไม่ทันการซื้อ เพราะปี 2562 เอพีซื้อที่ดินไม่ทัน ทำให้เติบโตน้อยกว่า

ส่วนปีนี้ บริษัทเตรียมแลนด์แบงก์พร้อมหมดแล้วสำหรับแผนลงทุนเปิดตัวแนวราบโครงการใหม่

ไฮไลต์แผนธุรกิจที่ proudly present คือ การนำระบบ BIM-building information modeling มาใช้บริหารจัดการไซต์ก่อสร้าง จากการริเริ่มเมื่อ 2 ปีที่แล้ว ลงทุน 20 กว่าล้านบาท ประกอบด้วยการลงทุนเรื่องคน ซึ่งเป็นการลงทุนแพงที่สุดของระบบ BIM ทั้งเทรนนิ่ง โมทิเวชั่น

ทั้งนี้ ในทางยุทธศาสตร์ BIM เป็นตัวช่วยควบคุมต้นทุนโดยตรง เช่น ตั้งเป้าบริหารต้นทุนให้มีราคาขายห้องชุดไม่เกิน 2 แสน/ตารางเมตร โดยไม่สามารถควบคุมต้นทุนราคาที่ดินได้

ในขณะที่ BIM ช่วยลดต้นทุนจากการ 1.ลดการแก้งาน ตัวอย่างคอนโดฯไลฟ์อโศก พระราม 9 ลดการแก้งานคิดเป็นมูลค่า 70-80 ล้าน จากการไม่ต้องทุบคาน แก้คาน เป็นคอสต์ที่มองไม่เห็น แต่แก้ได้ง่ายมากในซอฟต์แวร์ 2.การลด clash detection ลดคนงาน ลดเวลา ลดการแก้งาน

ถ้าการก่อสร้างเร็ว โอนเร็วขึ้น 1 เดือน เท่ากับประหยัดเงินได้เกือบ 10 ล้าน จากคอสต์ไฟแนนซ์ทั้งการกู้เงินที่มีภาระดอกเบี้ยลดลง ทำให้เอพีส่งต่อสินค้าให้ลูกค้าได้ในราคาที่เหมาะสม ไม่ต้องปรับเพิ่มราคา และสามารถรักษาสถานะการแข่งขันไว้ได้อีกด้วย

หลังจากนำร่องใช้ BIM 2 ปีเต็ม ล่าสุุดมีการทำ AP BIM Academy ซึ่งมี 50-60 course ให้บุคคล-องค์กรภายนอกเข้ามาเรียนรู้ได้

3.ชายนิด อรรถญาณสกุล ประธานเจ้าหน้าที่บริหาร บริษัท พร็อพเพอร์ตี้ เพอร์เฟค จำกัด (มหาชน)

แผนลงทุนปี 2563 ตั้งเป้ายอดขาย 18,000 ล้านบาท แบ่งเป็นแนวราบ 10,000 ล้านบาท โครงการร่วมทุนกับ 3 พันธมิตรญี่ปุ่น ได้แก่ “ฮ่องกงแลนด์-ซูมิโตโม ฟอเรสทรี่-เซกิซุย” มูลค่า 1,500 ล้านบาท คอนโดมิเนียมในประเทศ 4,500 ล้านบาท กับคอนโดฯ ในญี่ปุ่นอีก 2,000 ล้านบาท

ทั้งนี้ ดีล JV-joint venture มีมูลค่าร่วมทุนรวม 26,500 ล้านบาท จะเป็นรายได้อีกขาหนึ่งภายใน 4-5 ปีหน้า ตกปีละ 4,000-5,000 ล้านบาท

ปีนี้เพอร์เฟคมีแผนเปิดตัวใหม่ 12 โครงการ มูลค่ารวม 18,560 ล้านบาท แบ่งเป็นบ้านเดี่ยว 10 โครงการ 17,110 ล้านบาท ทาวน์เฮาส์ 2 โครงการ 1,450 ล้านบาท

ชายนิด อรรถญาณสกุล

ข้อสังเกตคือปี 2563 เพอร์เฟคไม่ได้วางแผนเปิดตัวคอนโดฯใหม่เลย เพราะประเมินว่าตลาดมีซัพพลายสะสมจำนวนมากแล้ว

ส่วนไฮไลต์ของเพอร์เฟคก็คือปี 2562 มีกำไรสูงสุดในรอบ 16 ปี ที่ 1,156 ล้านบาท

เรื่องใหม่ปีนี้คือนโยบายลดหนี้จำนวนมาก เริ่มจาก บริษัทลูกแกรนด์ แอสเสทฯ ซึ่งเพอร์เฟคถือหุ้นในรอยัลออร์คิด 98% บอร์ดอนุมัติขายหุ้นอย่างต่ำ 40% มูลค่า 2,500 ล้านบาท จากราคาเต็ม 6,000 ล้านบาท

ซึ่งรอยัล ออร์คิด เชอราตัน เป็นโรงแรมที่ไม่มีหนี้ มีแต่แคชเป็น good assets เดิมเดือนมกราคมมีอัตราเข้าพัก 90% แต่มาลดในเดือนกุมภาพันธ์เหลือ 20% แต่เราเชื่อว่าจีนเอาชนะไวรัสอู่ฮั่นได้แน่นอน ทำให้มีคนเสนอซื้อ 100% ที่ราคา 6,000 ล้าน

2.ยูคิโรโระ ปีนี้เหลือยูนิตรอโอน 2,200 ล้านบาท คาดว่าลดหนี้ลง 1,500 ล้านบาท 3.ยูนิลอฟต์ เชียงใหม่กับโรงเรียนนานาชาติคาดว่าจบได้ในปีนี้ 1,000 ล้านบาท

4.ที่ดินเช่า 2 แปลง แห่งแรก 30-40 ไร่ติดซอยคู้บอน สัญญาเช่า 30 ปีต่ออายุได้ ปัจจุบันเพิ่งเช่า 3 ปี กับที่ดินกรรมสิทธิ์ 10-15 ไร่ย่านรามอินทรา 2,500 ล้านบาท ปัจจุบันมีรถไฟฟ้าสายสีชมพูที่กำลังก่อสร้าง โดยแลนด์แบงก์ได้มาในต้นทุนเพียง 30% ของราคาตลาดในปัจจุบัน

5.We condo ทำเลหน้าสถานทูตจีน ย่านรัชดาภิเษก ดำเนินการต่อเนื่องจากปีที่แล้ว 2,500 ล้านบาท ซึ่งรัฐบาลอนุมัติสายสีส้มทำให้เป็นทำเลอนาคตของลูกค้าจีน เกาหลี ญี่ปุ่น

ทั้งหมดนี้คาดว่าทำให้บริษัทลดหนี้ได้ 10,000 ล้าน เพื่อทำให้หนี้สินต่อทุน (DE) กลับมาต่ำที่ระดับ 1.2-1.5 เท่า

4.ไตรเตชะ ตั้งมติธรรม กรรมการผู้จัดการ บริษัท ศุภาลัย จำกัด (มหาชน)

แม้ภาพรวมปี 2562 ต้องเผชิญกับปัจจัยกระทบจำนวนมาก แต่ศุภาลัยยังสามารถทำยอดขาย 22,324 ล้านบาท แบ่งเป็นคอนโดมิเนียม 38% แนวราบ 62% จากการเปิดตัว 24 โครงการ ประกอบด้วยแนวราบ 19 โครงการ คอนโดมิเนียม 5 โครงการ

มีรายได้รวม 23,957 ล้านบาท ลดลง -7% เทียบกับปี 2561 มีกำไรสุทธิ 5,403 ล้านบาท ลดลง -6% เนื่องจากจำนวนโครงการที่เปิดตัวลดลงและรับผลกระทบจากมาตรการ LTV ใหม่ที่มีผลบังคับใช้เมื่อ 1 เมษายน 2562

ไตรเตชะ ตั้งมติธรรม

โดยมียอดขายรอโอน 38,700 ล้านบาท รองรับการเติบโตด้านรายได้ของบริษัทในอนาคตจนถึงปี 2567 แบ่งมาโอนในปีนี้ 10,050 ล้านบาท จากแนวราบ 50% คอนโดฯ 50%

ตั้งเป้ารายได้ 24,000 ล้านบาท เป้ายอดขาย 26,000 ล้านบาท ส่วนงบซื้อที่ดินเตรียมไว้ 8,000 ล้านบาท ปัจจุบันใช้ไปแล้ว 6,000 ล้านบาท และตั้งงบก่อสร้าง 12,000 ล้านบาท

หนึ่งในไฮไลต์ของศุภาลัยคือเป็นดีเวลอปเปอร์ที่ทำตลาดต่างจังหวัดมากที่สุดในปัจจุบัน แผนธุรกิจปี 2563 โฟกัสการลงทุนในต่างจังหวัดตามสูตร 20+3 กล่าวคือมีการลงทุนอยู่แล้ว 20 จังหวัด

ล่าสุด สนใจเข้าไปลงทุนพัฒนาสินค้าแนวราบเพิ่มอีก 3 จังหวัดคือ “พระนครศรีอยุธยา พิษณุโลก ฉะเชิงเทรา”

แผนลงทุนปี 2563 ตั้งเป้ายอดขาย 26,000 ล้านบาท เป้ารายได้ 24,000 ล้านบาท จากการเปิดตัวใหม่ 30 โครงการ แบ่งเป็นแนวราบ 25 โครงการ คอนโดมิเนียม 5 โครงการ มูลค่ารวม 30,000 ล้านบาท

กลยุทธ์การลงทุนโครงการใหม่ ให้น้ำหนักสินค้าแนวราบ 25 โครงการ ในกลุ่มราคาจับต้องได้ 2-5 ล้านบาท/ยูนิต รวมทั้งวางแผนเปิดตลาด 10-20 ล้านบาท อย่างน้อย 3 โครงการ

ส่วนห้องชุดเตรียมแผนเปิดตัวใหม่ 5 โครงการ ในเขตกรุงเทพฯทั้งหมด โฟกัสเซ็กเมนต์ราคาต่ำกว่า 3 ล้านบาท พร้อมกับลงทุนโครงการอสังหาริมทรัพย์ในออสเตรเลียเพิ่มอีก 1 โครงการ มูลค่า 3,800 ล้านบาท

ในขณะที่ศุภาลัยมี reject rate ในปี 2562 จากเดิม 10% ปรับเพิ่มสูงขึ้นเป็น 15% เพราะรับผลกระทบ LTV ซึ่งเป็นทั้งขั้วบวกและขั้วลบ

โดยไฮไลต์ปีนี้อยู่ที่ศุภาลัยกลับมารุกตลาดแนวราบมากที่สุดอีกครั้ง ในรอบ 5 ปี เนื่องจากมองว่าตลาดแนวราบมีโอกาสดีขึ้นหลังมีการผ่อนคลายมาตรการ LTV โดยสามารถขอสินเชื่อซื้อบ้านหลังแรกได้ 110%

5.ณัฐพงศ์ คุณากรวงศ์ ประธานเจ้าหน้าที่บริหาร บริษัท เอสซี แอสเสท คอร์ปอเรชั่น จำกัด (มหาชน)

ผลประกอบการปี 2562 มีรายได้โต 13% เทียบจากปี 2561 จำนวน 15,616 ล้านบาท เพิ่มเป็น 17,637 ล้านบาท ในปี 2562 และมีกำไรเพิ่ม 14% จาก 1,774 ล้านบาทในปี 2561 เพิ่มเป็น 2,016 ล้านบาทในปี 2562

แผนธุรกิจปี 2563 ให้ความสำคัญกับการเปิดโครงการแนวราบทั้งบ้านเดี่ยว บ้านแฝด ทาวน์เฮาส์ ในกลุ่มราคา 2-50 ล้านบาทจำนวน 12 โครงการ มูลค่ารวม 12,500 ล้านบาท

ส่วนคอนโดมิเนียมบริษัทไม่ฝืนแรงโน้มถ่วงของตลาด วางแผนเปิดตัวใหม่ 1 โครงการ โดยร่วมทุนกับ Nishitetsu Group จากญี่ปุ่น พัฒนาแบรนด์ลักเซอรี่ The Crest Park Residences มูลค่า 3,500 ล้านบาท บนทำเลห้าแยกลาดพร้าว

ณัฐพงศ์ คุณากรวงศ์

เอสซีฯตั้งเป้ารายได้ 17,800 ล้านบาท เป้ายอดขาย 18,000 ล้านบาท จากโครงการใหม่และโครงการต่อเนื่องสะสมในมือรวมกัน 51 โครงการ มูลค่ารวม 42,300 ล้านบาท

ปัจจุบันเอสซีฯมียอดขายรอโอนจนถึงสิ้นปี 2562 อยู่ที่ 7,388 ล้านบาท โอนในปีนี้ 65% ที่เหลืออีก 35% ทยอยโอนในปี 2564-2565 ทั้งยังมีสต๊อกคอนโดฯสร้างเสร็จพร้อมโอน 10,000 ล้านบาท

ในด้านการซื้อที่ดิน เอสซีฯประกาศตัวชัดเจนว่าไม่มีนโยบายซื้อที่ดินเพื่อพัฒนาห้องชุดในปีนี้ แต่มีงบฯซื้อที่ดินพัฒนาสินค้าแนวราบวงเงินรวม 3,000 ล้านบาท

ปี 2563 เป็นปีแห่งการปรับพอร์ตรายได้ โดยต้องการเพิ่มสัดส่วนรายได้ประจำ (recurring income) ให้มีสัดส่วนมากกว่า 20%

ทิศทางการลงทุนมาจากการเปิดโรงแรมระดับ 3-4 ดาว รวม 1,000 ห้องภายใน 5 ปี เพื่อเข้าถึงกลุ่มนักท่องเที่ยว FIT (free independent traveller) วางแผนเปิดแห่งแรกบนทำเลราชวัตร ขนาด 70-80 ห้องในช่วงปลายปีนี้

time table ในการลงทุนโรงแรมตั้งเป้าเปิดหน้าดินทำเลรัชดาภิเษกในปี 2564 และอีก 3 แห่งประกอบด้วย “สุขุมวิท วิภาวดี พัทยา” ภายในปี 2565

นอกจากนี้ เอสซีฯลงทุนอพาร์ตเมนต์ให้เช่าในต่างประเทศผ่านบริษัทลูก “เอสซี อัลฟ่า อินคอร์ปเปอเรชั่น” ก่อนหน้านี้ลงทุนในเมืองบอสตัน สหรัฐอเมริกา 1 โครงการ ที่ตั้ง 244 Hanover Street & 20 Parmenter Street มูลค่า 770 ล้านบาท

เพราะมองเห็นโอกาสการลงทุนที่มีซัพพลายห้องว่างเพียง 5% โดยมองหาอพาร์ตเมนต์เพิ่มอีก 1 แห่งด้วยงบฯลงทุน 900 ล้านบาท

ไฮไลต์ยังมีการพัฒนา living solution ผ่านแอปพลิเคชั่น RueJai และแพลตฟอร์ม RueJai Club เพื่อขยายเป็นพอร์ตรายได้ที่ 3 ในอนาคต

6.วันจักร์ บุรณศิริ ประธานผู้บริหารสายการเงินและสนับสนุนธุรกิจ อุทัย อุทัยแสงสุข ประธานผู้บริหารสายปฏิบัติการ บริษัท แสนสิริ จำกัด (มหาชน)

ผลประกอบการปี 2562 มียอดพรีเซล 21,000 ล้านบาท เป็นแนวราบ 62% คอนโดมิเนียม 38% ยอดโอน 31,000 ล้านบาท รับรู้รายได้ 26,300 ล้านบาท กำไรเติบโต 20% ที่ 2,400 ล้านบาท

แผนธุรกิจปี 2563 วางแผนเปิดตัวใหม่ 18 โครงการ มูลค่ารวม 24,000 ล้านบาท แบ่งเป็นคอนโดมิเนียม 6 โครงการ 8,800 ล้านบาท บ้านเดี่ยว 6 โครงการ 8,600 ล้านบาท ทาวน์โฮมและมิกซ์โปรเจ็กต์ 6 โครงการ 6,600 ล้านบาท เจาะลูกค้าเป้าหมายกำลังซื้อระดับ medium และ affordable

วันจักร์ บุรณศิริ – อุทัย อุทัยแสงสุข

วางเป้ายอดพรีเซล 29,000 ล้านบาท เติบโต 40% จากปี 2562 ตั้งเป้าโอน 33,000 ล้านบาท มีแบ็กล็อก 47,500 ล้านบาท รองรับการโอนได้ 4 ปีหน้า

กลยุทธ์การแข่งขันปีนี้เน้นเปิดตัวตลาดแมส คือ “ดีคอนโด-เดอะเบส-สิริเพลส-อณาสิริ” ราคา 1-5 ล้านบาทขึ้นไป ตัวช่วยของแสนสิริมาจากโรงงานพรีแคสต์ เบ็ดเสร็จมีคาพาซิตี้ 1.2 ล้านตารางเมตร เทียบเท่าการสร้างบ้าน 3,500 ยูนิต เป็นกลยุทธ์ผลักดันเป้าการขายบ้านเดี่ยว รวมทั้งกำลังมองเรื่องการทำพรีแคสต์คอนโดฯด้วย

ถึงแม้เป้าเปิดตัวโครงการใหม่ลดเพดานบินเหลือมูลค่ารวม 24,000 ล้านบาท ทางผู้บริหารแสนสิริยืนยันว่า ปีนี้…แสนสิริไม่ได้พักร้อน

ยังเดินหน้าเร่งยอดขาย 8 โครงการคอนโดฯ ที่เปิดตัวในปี 2562 ต้องสร้างให้เสร็จและโอนในปีนี้, สินค้าบ้านเดี่ยวเน้นทำมากขึ้น แนวทางพัฒนาสินค้าทุกแบรนด์ในตลาดแมสและพรีเมี่ยม ทั้งบุราสิริและอณาสิริ

สำหรับบ้านเดี่ยวแบรนด์อณาสิริ มีการเพิ่มฟังก์ชั่นดีไซน์ให้คนอยู่ร่วมกับธรรมชาติได้มากขึ้น และแตกทำเลเพิ่มขึ้น ได้แก่ ประชาอุทิศ 90, สราญสิริ ศรีวารี, ภูเก็ต ทำเลป่าคลอก ใกล้เมือง

มีการเพิ่มคอนเซ็ปต์ well being จากบ้านปลอดฝุ่น ปีนี้ขยายผลทำระบบหมุนเวียนอากาศในบ้าน, elderly care solution เพิ่มฟังก์ชั่นห้องนอนสูงวัยชั้นล่าง มี UD-universal design รวมทั้งระบบสมาร์ทโฮม ทั้งหมดนี้เป็นกลยุทธ์การแข่งขันที่จะบอกว่า เป็นฟีเจอร์พิเศษที่เริ่มใส่ใน “บ้านทุกหลัง” ของแสนสิริ

ในด้านบริการเพิ่มความเข้มข้นผ่านบริษัทลูก “พลัส พร็อพเพอร์ตี้” ธุรกิจบริการหลังการขายที่อยู่อาศัย

ปีนี้เรื่องใหม่ทำ sansiri port folio บริหารจัดการพอร์ตที่อยู่อาศัยของลูกบ้าน โดยเฉพาะในแง่การบริหารทรัพย์สิน บ้าน-คอนโดฯหลังไหนปล่อยเช่าเมื่อไหร่, บริการ home financial planner ประสานกับพันธมิตรสถาบันการเงิน

วันนี้ลูกค้าไม่พร้อมซื้อ แต่อีก 6-7 เดือนสามารถสร้างพอร์ตโฟลิโอเพื่อให้สามารถซื้อบ้านแสนสิริได้

7.แสนผิน สุขี ประธานเจ้าหน้าที่บริหาร บริษัท โกลเด้นแลนด์ เรสซิเดนซ์ จำกัด ในเครือบริษัท แผ่นดินทอง พร็อพเพอร์ตี้ ดีเวลลอปเม้นท์ จำกัด (มหาชน)

ณ สิ้นปี 2562 จบรายได้รวมที่ 17,168 ล้านบาท โต 8.6% กำไรสุทธิ 2,085 ล้าน โต 7.3% ปี 2563 เป้ายอดขาย 33,000 ล้านบาท มาจากการเปิดตัวใหม่ 19 โครงการ 25,000 ล้านบาท

สินค้าเด่นคือทาวน์โฮม 10 โครงการ มูลค่ารวม 11,000 ล้าน บ้านแฝดแบรนด์นีโอโฮม 6 โครงการ 8,500 ล้าน บ้านเดี่ยว 1 โครงการ 2,000 ล้านบาท และต่างจังหวัด 2 โครงการ มูลค่ารวม 3,500 ล้านบาท เทรนด์การพัฒนาสินค้าเน้นเจาะลูกค้าเรียลดีมานด์ ทำให้วางแผนเปิดตัวโครงการใหม่ด้วยราคาเฉลี่ยที่ลดลง จากปี 2561 เฉลี่ยยูนิตละ 3 ล้านกว่าบาท ในปี 2563 ราคาเฉลี่ยอยู่ที่ยูนิตละ 2 ล้านกว่าบาท

ไฮไลต์คือมองว่าปี 2563 เป็นปีทองของการซื้อ “บ้านหลังแรก” จริง ๆ

แสนผิน สุขี

คอสต์คอนโทรลของโกลเด้นแลนด์ต้องนับรวมการจัดซื้อที่ดินเพื่อพัฒนาโครงการ โดยการลงทุนต่อปียังเท่าเดิม แต่ตัดการลงทุนอนาคตออกไป จากเดิมซื้อแลนด์แบงก์สำรองไว้ลงทุนอนาคต 2 ปี ลดเหลือซื้อล่วงหน้าเพียง 1 ปี ทำให้งบลงทุนในภาพรวมน้อยลงอย่างเห็นได้ชัด

สำหรับโอกาสทางธุรกิจในปี 2563 มอง 3 เรื่องหลัก 1.ดอกเบี้ยลดลง บางแบงก์สินเชื่อไม่ถึง 5%, สินเชื่อบุคคล 3% นั่นคือเราไม่เคยเห็นดอกเบี้ยถูกขนาดนี้ 2.ราคาวัสดุก่อสร้าง มีแนวโน้มคงตัวและลดลง โดยเฉพาะงานเสาเข็ม ฝังดินลดลง และ 3.แรงงานขาดแคลนเริ่มเปลี่ยนเป็นแรงงานเหลือ มีการหยุดงานในบางบริษัท

กลยุทธ์ตลาดสำคัญในปีนี้ 1.ใช้คลาสสิกโมเดล เจาะลูกค้าเรียลดีมานด์ นิยามคือสินค้าทาวน์โฮมราคา 2-5 ล้าน, บ้านแฝดนีโอโฮม 5-8 ล้าน และบ้านเดี่ยวราคา 8-15 ล้านบาท

สูตรการสต๊อกสินค้าพร้อมอยู่คือ ต้องเผื่อขายอย่างน้อย 2 เดือน เช่น มียอดขายเดือนละ 5 หลัง ต้องมีสต๊อก 10 หลัง

เรื่องใหม่ปีนี้ บอร์ดบริษัทไฟเขียวให้เริ่มพัฒนาคอนโดมิเนียม อย่างไรก็ตาม จังหวะที่ภาวะเศรษฐกิจติดหล่มต่อเนื่องหลายปีทำให้วิกฤตเศรษฐกิจกลายเป็นโอกาสในการมองหาดีลซื้อกิจการเข้ามาเสริมพอร์ต

โดยโกลเด้นแลนด์เปิดออปชั่นสำหรับโครงการห้องชุดที่สร้างเสร็จพร้อมโอนในวันนี้ มีหลายกรณี เช่น 1.ถ้ามีการขายไปบางส่วนแล้ว ต้องมีห้องชุดเหลือไม่ต่ำกว่า 51% ขึ้นไป 2.สนใจซื้อยกโครงการ 100% 3.เมื่อมีการซื้อขายเปลี่ยนมือแล้วโครงการนั้นต้องเปลี่ยนมาใช้ชื่อแบรนด์ของโกลด์ 4.ดีลการเจรจาต้องมีส่วนต่างกำไรขั้นต้นให้กับการลงทุนของโกลด์ 30% บวกลบ 5.ทำเลในเมือง เจาะลูกค้าเรียลดีมานด์วัยทำงาน 6.ราคาขาย 1.5-2 แสน/ตารางเมตร

ซึ่งกลยุทธ์คอนโดฯ ถึงแม้โกลด์เข้าตลาดช้ากว่าเพื่อน แต่มีจังหวะที่จะเข้ามาทำตลาดเพราะมองว่าจุดต่ำสุดของสินค้าห้องชุดน่าจะเกิดขึ้นในปีนี้ หรือภายในปี 2564 เพราะลูกค้าต่างชาติเริ่มหายไป ทำให้มีซัพพลายตกค้างเยอะในตลาด การเทกโอเวอร์คอนโดฯ จึงเป็นกลยุทธ์หลัก เพราะมองว่าเจ้าของโครงการที่จะตัดสินใจขาย ไม่ได้มีข้อคำนึงเรื่องกำไรหรือไม่กำไร แต่มาจากความต้องการกระแสเงินสดในมือเป็นหลัก

โดยปีแรกของแผนลงทุนไ ประเดิมด้วยวงเงินซื้อกิจการคอนโดฯ 2,000 ล้านบาท

8.ธงชัย บุศราพันธุ์ ประธานกรรมการและประธานเจ้าหน้าที่บริหารร่วม บริษัท โนเบิล ดีเวลลอปเม้นท์ จำกัด (มหาชน)

แผนลงทุนปี 2563 ตั้งเป้าเปิดตัว 7 โครงการใหม่ มูลค่ารวม 25,000 ล้านบาท เป้ารายได้ 15,000 ล้านบาท ยอดขาย 12,000 ล้านบาท

ในจำนวนนี้ตั้งเป้ายอดขายลูกค้าต่างชาติ 7,000 ล้านบาท เตรียมลงทุนห้องชุดราคาต่อยูนิตต่ำกว่า 5 ล้านบาท เพื่อขยายฐานกลุ่มลูกค้าเป้าหมายให้กว้างขึ้น โดยวางแผนภายใน 3 ปี จะมียอดบันทึกรายได้ลูกค้าต่างชาติ 20,000 ล้านบาท

ปัจจุบันมีแบ็กล็อก (ยอดขายรอโอน) 17,000 ล้านบาท ทยอยรับรู้รายได้ถึงปี 2565-2566 มีโครงการอยู่ระหว่างขายและพัฒนา 12 โครงการ 28,000 ล้านบาท สร้างเสร็จพร้อมโอน 6 โครงการ สถานะยอดขายเฉลี่ย 60-70%

ไฮไลต์ปีนี้ โนเบิลมีแผนร่วมทุนพัฒนาที่อยู่อาศัยตามแนวรถไฟฟ้ากับ “กลุ่มยูซิตี้” ในเครือบีทีเอสกรุ๊ป สัดส่วนถือหุ้น 50/50 จัดตั้งบริษัท รัชดา อัลไลแอนซ์ จำกัด เตรียมเปิดตัวไตรมาส 2/63 ทำเลรัชดาฯ-ลาดพร้าว มูลค่า 2,000 ล้านบาท

ธงชัย บุศราพันธุ์

ถัดมา ภายในไตรมาส 3/63 วางแผนเปิดตัวโครงการร่วมทุนกับฮ่องกงแลนด์ พัฒนาคอนโดฯซูเปอร์ลักเซอรี่มูลค่า 10,000 ล้านบาท ทำเลถนนวิทยุ บนผืนดินที่ถือว่าใหญ่ในทำเลขนาด 3 ไร่

นอกจากนี้ โนเบิลเตรียมขยายตลาดไปต่างประเทศอีก 1 โครงการ เป็นแผนลงทุนในท่วงทำนอง “กระเป๋าซ้าย-กระเป๋าขวา”

โดยเล็งการลงทุนในลอนดอน มูลค่า 2,000-3,000 ล้านบาท ซึ่งเป็นการซื้อกิจการของหุ้นส่วนหลัก “มิสเตอร์แฟรงก์ เหลียง” เจ้าของโกลบอล ฟัลครัม โบรกเกอร์เอเย่นต์หลักลูกค้าต่างชาติ โดยเฉพาะลูกค้าจีน

สตอรี่เทลเลอร์ของโนเบิล ยังยืนยันพูดสวนกระแสคู่แข่งขันในตลาดคอนโดฯ ด้วยการเพิ่มความสำคัญลูกค้าต่างชาติ

ทั้งนี้ ดาต้าเบสที่นำมาโชว์ คือ โนเบิลครองส่วนแบ่งตลาดลูกค้าต่างชาติในช่วงราคา 8 หมื่น-2.5 แสนบาท/ตารางเมตร หรือทุก ๆ 1 ใน 5 ยูนิตที่ต่างชาติซื้อ จะมีห้องชุดของบริษัทติดมือไปด้วย

ความมั่นใจมาจากเครือข่ายโบรกเกอร์เอเย่นต์ที่เรียกขานชื่อว่า distributors 470 ช่องทาง โดยเฉพาะตลาดจีนแผ่นดินใหญ่ ซึ่งโนเบิลขยายฐานการตลาดครอบคลุม 21 เมือง

ทั้งหมดนี้เป็นการรุกคืบและรุกหนักมาก เหตุผลเป็นเพราะ…โนเบิลหลับมานานแล้ว ตื่นช้ากว่าเพื่อนจึงต้องเร่งสปีดให้ทันคู่แข่ง

ไม่พลาดทุกความเคลื่อนไหว ติดตาม Tooktee (ทุกที่) ผ่านโซเชียลมีเดีย